毎月の塾や教材の支払いを、ため息混じりの『コスト(費用)』だと感じていませんか?ただ家計を圧迫する、悩ましい出費だと。

はじめまして。「オンライン塾ナビガイド」運営者の石田です。私は20年間、会社を経営する中で、常に『投資』の視点で物事を考えてきました。

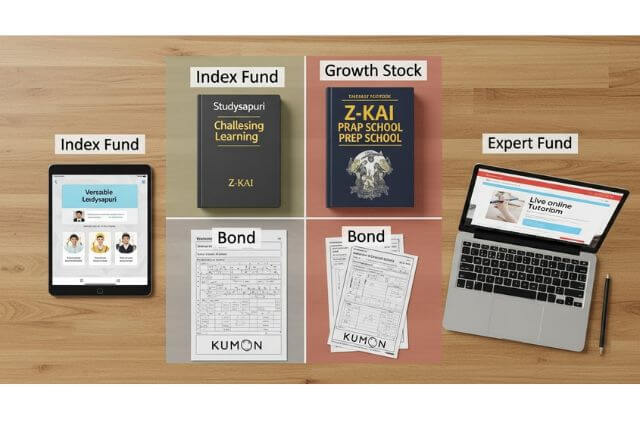

この考え方を家庭学習向けに体系化したのが、『教育投資ポートフォリオ』です。

『コスト』は切り詰める対象ですが、『投資』は将来の大きなリターンのために、賢く配分する対象です。この視点を持つだけで、教材選びの基準は劇的に変わります。

本記事では、主要な教育サービスを金融商品に見立て、お子様の目標達成を最大化するポートフォリオの組み方を解説します。

教育サービスの「アセットクラス(資産の種類)」を理解する

投資の考え方を、どうやって教育に活かすのでしょうか?

まず、株式や債券といった投資対象を「アセットクラス」と呼びます。これを、私たちにとって身近な教育サービスに当てはめて考えてみましょう。

【インデックスファンド型】(低リスク・低コスト)

市場の平均点を目指す、安定した投資信託。それがインデックスファンドです。教育における「市場平均」とは、学校の教科書レベルを完全に理解することを指します。

代表例:スタディサプリ 月々数千円で全教科にアクセスでき、広く浅く、しかし確実に基礎という名の「市場平均」を固めることができます。ポートフォリオの土台となる存在です。

【グロース株型】(高リスク・高リターン)

将来の大きな成長を見込んで投資する個別株です。教育における「大きな成長」とは、難関校合格などの高い目標達成を意味します。

代表例:Z会、各中学・大学受験の専門塾 料金は高めですが、特定の目標に特化したカリキュラムで、当たれば大きなリターン(合格)が期待できます。ポートフォリオの収益性を高める「攻め」の資産です。

【債券型】(安定性・守備的)

元本割れリスクが低く、安定したリターンを狙う守りの資産です。教育における「守り」とは、学習習慣の維持や計算力といった、崩れにくい土台作りです。

代表例:公文式、進研ゼミ 毎日コツコツ取り組むことで、学習リズムや基礎学力といった、安定したリターン(学力の土台)を確実に生み出してくれます。

【専門家ファンド型】(高コスト・おまかせ)

プロのファンドマネージャーに運用を任せる投資信託です。手数料は高いですが、安心感があります。教育における「プロ」とは、オンライン家庭教師などの個別指導コーチを指します。

代表例:メガスタ、武田塾オンライン 料金は高額ですが、学習計画から進捗管理まで全てを専門家に一任できます。ご家庭の負担を減らし、専門家の知見を最大限活用したい場合に有効な選択肢となるでしょう。

【目的別】教育投資ポートフォリオの組み方モデルケース

では、具体的にどんなポートフォリオが考えられるのでしょうか?

お子様の現在の学力(リスク許容度)と目標(投資ゴール)に応じて、最適な組み合わせは異なります。ここでは3つのモデルケースをご紹介しますね。

モデルケース①:公立中学でトップを目指す「安定成長ポートフォリオ」

学校の成績を確実に上げつつ、プラスアルファの実力も養いたいご家庭向けの、バランスの取れた構成です。

- 【資産配分】 債券型(進研ゼミ):70% インデックスファンド型(スタディサプリ):30%

- 【投資戦略】 進研ゼミで学校の成績という安定したリターンを確保しつつ、スタディサプリで苦手分野の克服や予習に追加投資し、プラスアルファのリターンを狙います。内申点と実力の両方をバランス良く高めたい場合に最適です。

モデルケース②:難関私立中学受験を目指す「積極成長ポートフォリオ」

高い目標達成のために、ある程度のリスクを取ってリターンを最大化する、攻めの構成です。

- 【資産配分】 グロース株型(Z会/専門塾):60% 債券型(公文式):20% インデックスファンド型(スタディサプリ):20%

- 【投資戦略】 Z会や専門塾をポートフォリオの中核に据えて、大きなリターン(合格)を狙います。一方で、計算力など守りの資産として公文式を組み合わせ、スタディサプリで全体の知識を補強することでリスクを分散させます。攻めと守りを両立させた、本格的な受験対策モデルです。

モデルケース③:とにかく費用を抑えたい「超低コストポートフォリオ」

最小限の投資で、最大限の効率を目指す、親の腕前が試される構成です。

- 【資産配分】 インデックスファンド型(スタディサプリ):100% 親のマネジメント力という「見えない資産」

- 【投資戦略】 スタディサプリに全投資し、「教科書レベルの完全理解」という市場平均を徹底的に目指します。不足しがちな演習(アウトプット)は、市販の良質な問題集で補います。親がファンドマネージャーとして、お子様の学習計画と進捗を徹底管理することが成功の絶対条件です。

まとめ:あなたも、お子様の最高のファンドマネージャーになろう

いかがでしたか?

これはあくまで、教材選びを新しい視点で捉えるための**「考え方のフレームワーク」**にすぎません。

最も重要な事実が一つあります。

それは、誰よりもお子様という「投資先」の特性を深く理解している、お父さん・お母さんこそが最高の『ファンドマネージャー』であるということです。

コストにため息をつく日々から、未来への投資に胸を躍らせる日々へ。

この記事が、その第一歩となれたなら、これほど嬉しいことはありません。